Ипотека и пассивный доход от недвижимости

Приобретение недвижимости для последующей аренды, это консервативное и долгосрочное вложение.

Люди, которые уже имеют собственное жилье, а в семейном бюджете у них остаются свободные средства, задумываются, как лучше с ними поступить.

Хранить деньги на текущем или сберегательном счете не лучший выбор, главным образом из-за очень низкого процента и растущей инфляции, которая в прошлом году составила 3,2%. Например, при сумме 1 млн крон и инфляции 3% через 5 лет сбережение составит всего 862608 крон.

Выбор инвестиционных возможностей довольно большой, многих может заинтересовать и недвижимость.

Что привлекает людей инвестировать в недвижимость?

Ожидание регулярного дохода, рост стоимости основного актива (недвижимости), владение «осязаемой инвестицией» и ощущение безопасного вложения. Так ли это на самом деле?

В этой статье мы ответим на поставленные вопросы, обосновывая утверждения расчетами. Обратим внимание на возможные риски, связанные со сдачей недвижимости в аренду и обсудим пути их устранения.

При расчетах будем исходить из того, что цена основного актива (недвижимости) растет ежегодно на 4% над уровнем инфляции. В статье мы также берем во внимание использование ипотечного кредита, за счет которого мы увеличиваем ценность наших активов с помощью чужого капитала.

Если Вы задумываетесь об инвестиционной квартире, то для начала необходимо проанализировать свою финансовую ситуацию, если данный вариант инвестиции для вас наиболее подходящий.

Как приобрести инвестиционную квартиру без первоначального взноса?

Реальный пример из практики.

Алексей и Ольга купили квартиру 3+кк в новостройке, в 2016 году за 5 млн крон. Они использовали ипотечный кредит в размере 4 млн крон, а оставшийся миллион заплатили из собственных сбережений. Процентная ставка составляла 1,99% годовых при фиксации на 5 лет. В 2021 году остаток ипотеки составляет 3487461 крон, однако, вследствие повышения цен на недвижимость, стоимость квартиры увеличилась до 6100000 чешских крон.

В 2021 году Алексей может позволить себе инвестиционную квартиру в ипотеку без первоначального взноса!

Клиенты решили купить вторую квартиру стоимостью 4 млн крон, в таком случае общая стоимость имущества составляет 10,1 млн крон (первая квартира 6,1 млн крон + инвестиционная квартира 4 млн крон). При использовании ипотечного кредита банк «возьмет» оба объекта в залог, общая сумма кредита не может превышать 80% от стоимости объектов недвижимости, т.е. 8,08 млн чешских крон.

В нашем случае, необходимая сумма ипотеки будет 7,5 млн крон.

Первая ипотека: 3 500 000,- Kč – квартира для жилья

Вторая ипотека: 4 000 000,- Kč – инвестиционная квартира

По ставке 1,99% годовых, ежемесячный платеж по ипотеке от банка составит 14756 крон, а ежемесячный платеж от stavební spořitelna (специализированный банк) - 13640 крон.

В расчетах мы исходим из того, что темп роста цен на недвижимость будет 4% в год, независимо от дохода с аренды. Чтобы продемонстрировать, как инвестиционная квартира приносит доход, мы рассмотрим три сценария.

Реалистичный сценарий - рост стоимости недвижимости 4% в год и ежемесячная арендная плата 14 000 крон.

Через 5 лет:

- стоимость инвестиционной квартиры 4 866 612 крон,

- доход от аренды, с учетом ее ежегодного роста на уровень инфляции 3% - 891 934 кроны,

- проценты, уплаченные по ипотеке в банке, составят 373 348 крон или проценты по ипотеке в строительном кооперативе - 399 795 крон.

Оптимистичный сценарий - рост стоимости недвижимости 4% в год и ежемесячная арендная плата 17 000 крон

Через 5 лет:

- стоимость инвестиционной квартиры 4 866 612 крон,

- доход от аренды, с учетом ее ежегодного роста на уровень инфляции 3% - 1 083 064 крон,

- проценты, уплаченные по ипотеке в банке, составят 373 348 крон или проценты по ипотеке в строительном кооперативе - 399 795 чешских крон.

Пессимистический сценарий – рост стоимости недвижимости 4% в год и ежемесячная арендная плата 9 000 крон

Через 5 лет:

- стоимость инвестиционной квартиры 4 866 612 крон,

- доход от аренды, с учетом ее ежегодного роста на уровень инфляции 3% - 584 963 кроны,

- проценты, уплаченные по ипотеке в банке, составят 373 348 крон или проценты по ипотеке в строительном кооперативе - 399 795 крон.

Какие могут быть риски? Посмотрим на них подробнее.

1. Падение цен на недвижимость.

Большинство инвесторов интересует, что случится, если цены на недвижимость упадут.

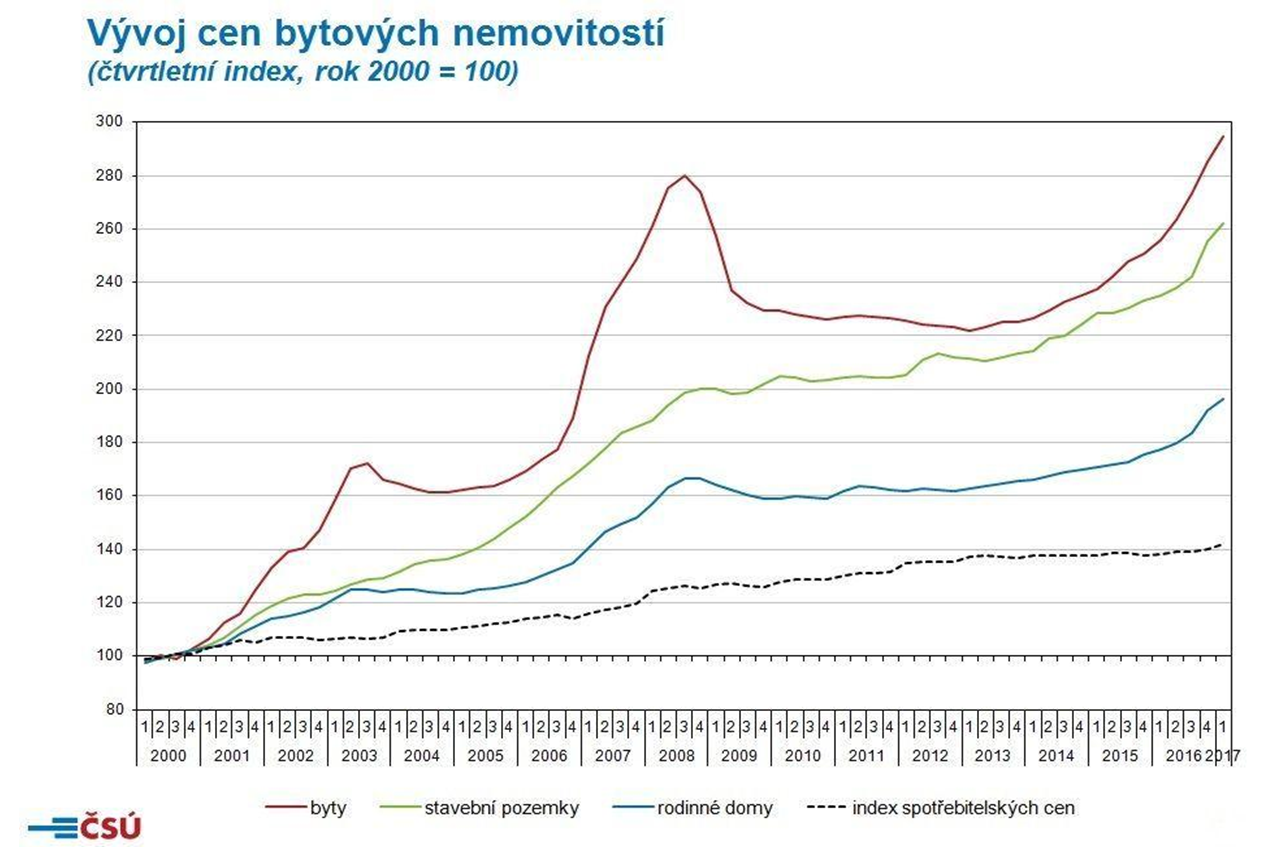

Инвестиционная квартира - это долгосрочное вложение, поэтому риск снижения цены исключается временем. Как показывают данные Чешского статистического управления, цены на жилую недвижимость продолжают расти. Цена квадратного метра в девелоперских проектах за 4 года выросла на 33 400 чешских крон и в панельных домах на 28 700 крон/м2.

Потеря на стоимости недвижимости реализуется только при её продаже в фазе падения цен. Как видно из приведенного ниже графика ČSÚ, резкое снижение цен на недвижимость произошло в 2009 году, когда средняя цена за квадратный метр составляла 47 406 крон, а в 2010 году упала до 45 739 крон. В 2008 году была зарегистрирована средняя цена 52 795 крон. Однако, в 2001 году цены составляли примерно 19 000 крон за квадратный метр, что подтверждает минимальный риск потери ценности инвестированных средств.

2. Потеря работы

Беспокойство у клиентов может вызывать и риск потери работы, что приведет к уменьшению дохода. Повлияет ли это на инвестиционную квартиру? По большому счету не повлияет, если правильно распоряжаться средствами, то за счет арендной платы может покрываться доходная часть бюджета.

Но что будет, если инвестиционная квартира приобретена за счет ипотеки? Ответить на этот вопрос немного сложнее. Если арендная плата используется для выплаты ежемесячного платежа по кредиту, то доход от аренды не может устранить дыру в семейном бюджете. В случае, если платеж по ипотеке покрывается не только арендой, но и частично из зарплаты, то этот риск необходимо учитывать. Но как?

Рекомендация специалистов заключается в элиминации данного риска с помощью резерва на сберегательном счете, который должен быть на уровне дохода семьи за шесть месяцев.

3. Потеря дохода вследствие болезни или травмы

Мы рекомендуем обезопасить себя от последствий этого риска, используя страхование жизни, которое поможет справиться с подобными проблемными ситуациями.

К серьезным рискам относится смерть, инвалидность II. и III. степени, тяжелые заболевания, необратимые последствия травм и нетрудоспособность. В случае наступления страхового случая, страховая компания возьмет на себя выплату ипотечного кредита.

Выбор страховых сумм и расчет стоимости конкретных рисков является работой финансового консультанта.

4. Будет ли арендатор?

Возникает вопрос, возьмет на себя аренду непосредственно инвестор или доверит этот вопрос специализированной фирме. Мы сотрудничаем с фирмой и агентами по недвижимости, которые позаботятся о вашей недвижимости формой гарантированной аренды.

Это означает, что каждый месяц вы будете получать заранее оговоренную сумму аренды на свой счет в любом случае, даже если квартира не сдается. После арендаторов, вы получите квартиру в первоначальном состоянии, с окрашенными станами и поддержанную в порядке, в соответствии с заранее подписанным соглашением. При этом вы не решаете просроченные платежи, ремонт поврежденного оборудования и страхование собственности.

Главную выгоду мы видим в изначальной проверке и выборе арендатора. По нашему опыту, тщательная проверка арендатора перед подписанием договора аренды оправдается вдвойне.

5. Порча имущества арендатором

Мы советуем нашим инвесторам создать финансовый резерв на этот случай. При внесении определенной суммы каждый месяц на специальный счет, Вы создаете фонд для ремонта. Порекомендуем такие финансовые инструменты, где не только накопите средства, но и получите проценты. Тогда, в случае порчи или изношенности имущества, сможете использовать эти средства, чтобы в кратчайшие сроки восстановить свой пассивный доход от недвижимости.

6. Повышение платежа по ипотеке в конце фиксации

Этот риск сводится к минимуму, при создании фонда для досрочного погашения ипотеки.

Вместе с нашими клиентами мы решаем это, откладывая каждый месяц определенную сумму. Через 5 лет, если процентная ставка увеличится, Вы использовать накопленные средства в фонде, включая проценты, для частичного погашения ипотеки. Таким образом, даже при более высокой процентной ставке мы сохраняем ежемесячный платеж в прежнем размере.

Опытный финансовый консультант может посчитать, какой будет остаток ипотечного кредита на момент окончания периода фиксации и какой будет новый платеж при увеличении процентной ставки.

При стандартном погашении ипотеки в размере 4 000 000 крон при ставке 1,99% (рассчитано 5 апреля 2021 г.), в первый год будет заплачено на процентах 78 700 крон при аннуитетных выплатах, а за 5 лет - 373 349 крон.

Контакты:

Телефон: +420 604 444 153

E-mail: martin.eisenreich@4fin.cz

Web: https://maei.cz/

Текст предоставлен рекламодателем